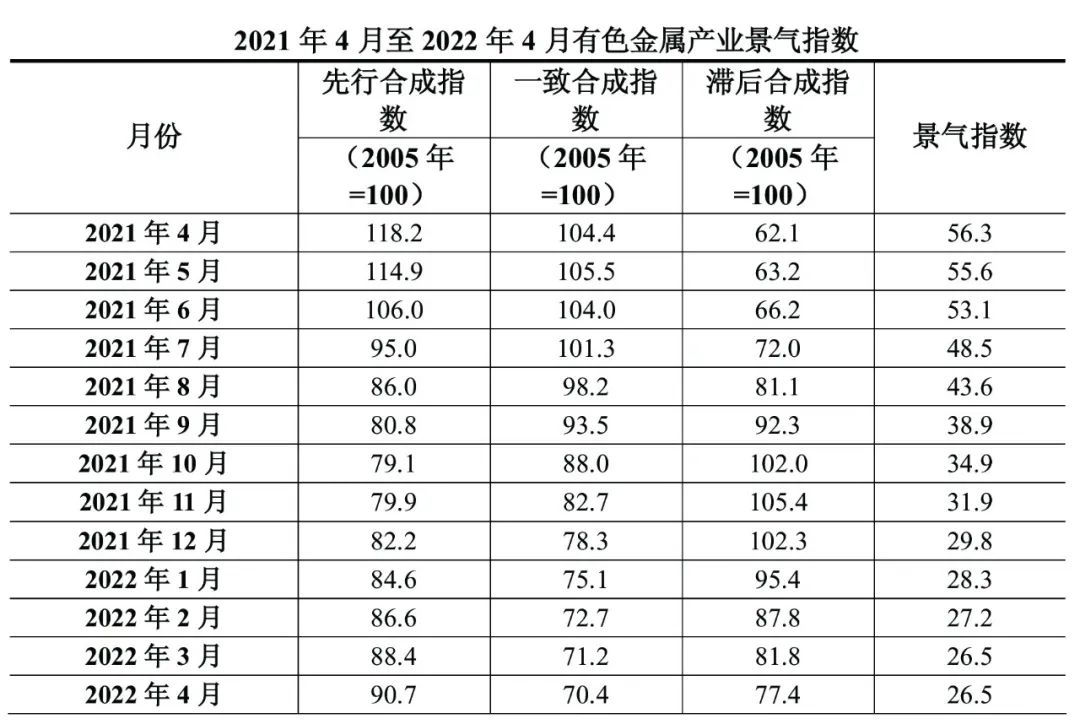

4月份,中国有色金属产业景气指数为26.5,与上月持平;先行指数90.7,较上月上升2.3个点;一致指数为70.4,较上月回落0.8个点。数据显示,产业景气指数结束了持续回落的局面,但仍处在 “正常”区间下部。

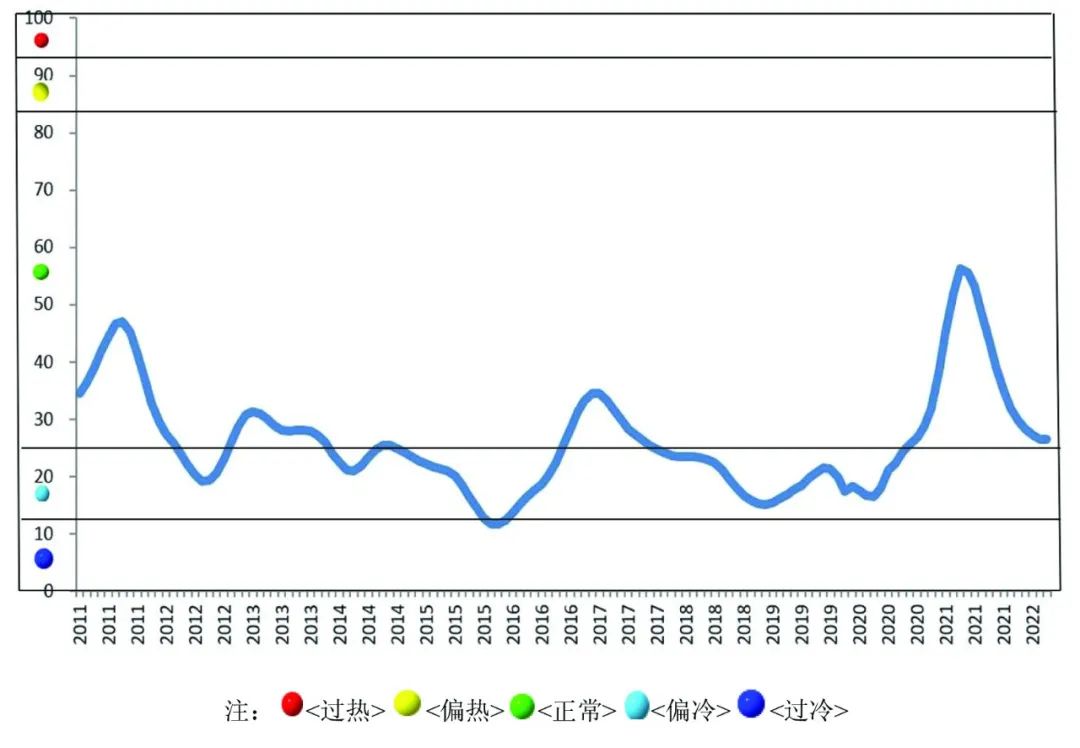

1、产业景气指数与上月持平,仍处在“正常”区间下部

4月份,中国有色金属产业景气指数为26.5,与上月持平,总体看,本月景气指数在 “正常”区间平稳运行。

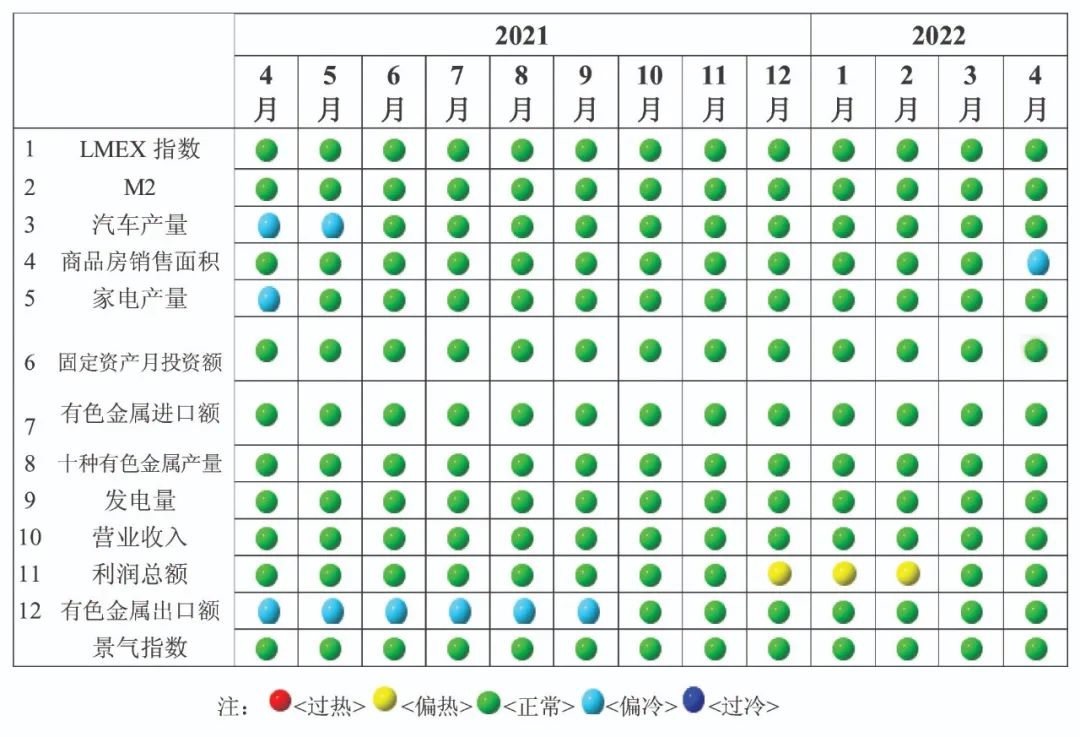

在构成有色金属产业景气指数的12项指标中,LMEX指数、M2、汽车产量、家电产量、有色金属固定资产月投资额、有色金属进口额、十种有色金属产量、营业收入、利润总额及有色金属出口额等11项指标位于“正常”区间;仅商品房销售面积1项指标位于“偏冷”区间。

图1 中国有色金属产业景气指数趋势图

图2 中国有色金属产业景气灯号图

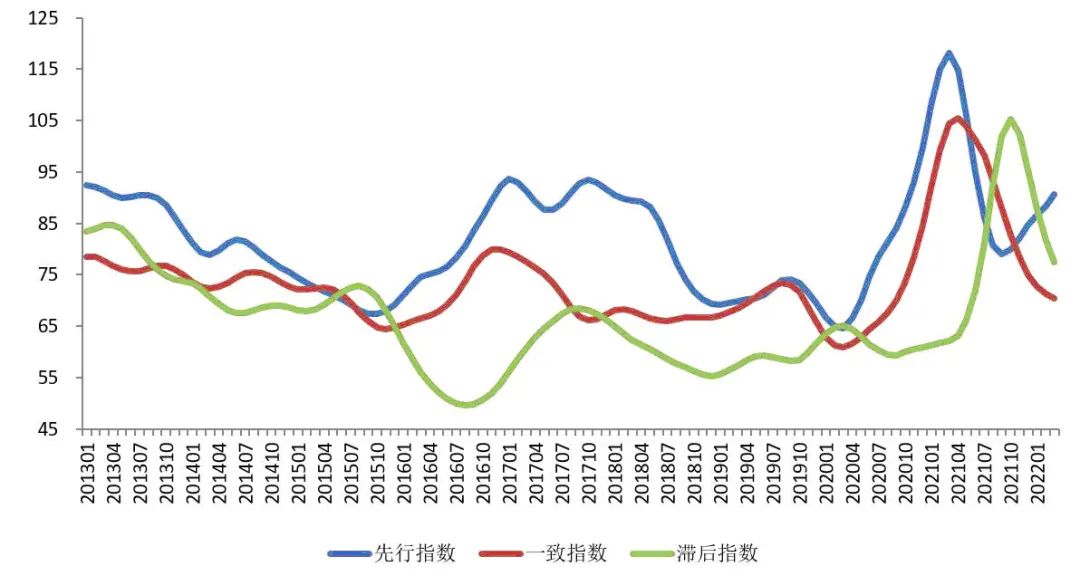

2、先行合成指数出现回升

4月份,先行指数90.7,较上月上升2.3个点。在构成有色金属产业先行指数的7个指标中,LMEX指数、M2、汽车产量、家电产量、有色金属固定资产月投资额及有色金属进口额等6项指标均位于“正常”区间,仅商品房销售面积1项指标位于“偏冷”区间。经季节调整后,同比来看,共有5项指标出现增长,增幅较大的有LMEX指数、M2和汽车产量,增幅分别是27.3%、10.6%和9.6%。出现回落的指标包括商品房销售面积和家电产量,其中商品房销售面积回落较大,降幅为19.7%,家电产量降幅为0.6%。

图3 中国有色金属产业合成指数曲线

3、国内有色金属行业持续回升的动力表现不足

国际方面,4月份以来在疫情和地缘政治冲突双重影响下,全球经济增速有所放缓,短期面临供给冲击、需求收缩和预期转弱的压力。根据中国物流与采购联合会5月6日发布的数据,2022年4月全球制造业采购经理指数(PMI)为53.2%,连续2个月环比下降,显示在疫情与地缘政治双重影响下,全球制造业增速持续放缓,世界经济下行压力有所加大。分区域看,亚洲、欧洲、美洲和非洲制造业PMI较上月均有不同程度下降。疫情对经济影响的不确定性增加,同时持续的通胀压力对经济的影响也明显上升。全球货币政策由扩张回归正常化的速度在逐步加快,使得推动经济复苏的外部动力在减弱。同时,全球需求收缩压力的持续加大导致全球经济复苏受到一定遏制。

国内方面,4月份以来,随着稳增长政策发力,支持实体经济的力度加大,国民经济持续恢复,工业生产和投资消费增长加快,进出口增势良好,就业物价总体稳定。但也应该看到,由于多地出现聚集性疫情,加之国际地缘政治不稳定因素显著增加,我国企业生产经营活动受到一定影响。国家统计局4月30日发布的报告显示,4月份,制造业采购经理指数(PMI)为47.4%,比上月下降2.1个百分点,低于临界点,制造业总体景气水平继续回落。总体来说,制造业出现以下3个特点:一、产需两端降幅加大;二、价格指数高位波动;三、部分行业运行相对稳定。本轮疫情点多、面广、频发,制造业生产收缩加剧,需求大幅回落。疫情冲击已成为目前影响我国经济发展的主导因素,由于疫情呈现多点暴发及范围广、传播力强等特点,各地防控升级,导致部分企业停工停产,物流不畅,供应链阻塞,需求低迷。加之俄乌局势持续且加剧导致原材料价格上涨,部分企业出口订单减少,制造业景气度收缩加剧。

产业方面,有色金属行业生产平稳,主要金属产量同比回落。经季节调整后,3月份十种常用有色金属产量为549.0万吨,同比回落0.2%。市场方面,在新冠疫情、持续高通胀、俄乌局势及美联储紧缩前景等一系列因素的多重影响下,近期全球金融市场信心明显受挫,大宗商品也出现较大幅度下行。特别是为解决美国内持续高通胀的问题,美联储多次表示将要退出之前的货币宽松政策,并最终于5月4日宣布加息50个基点,创下美联储22年来单次加息最大幅度。受此刺激,美元指数快速上涨,欧盟制造业数据表现欠佳等因素,4月份金属价格普遍出现回调。以铝为例,4月份国际铝价大幅下行,当月伦交所三个月期铝最高价为3530美元/吨,最低价为3009美元/吨,收盘价为3052.5美元/吨,相较上月回落438.5美元/吨。同期,上期所三个月期铝最高价为22865元/吨,最低价为20335元/吨,收盘价为20925元/吨,相较上月回落1805元/吨。铜和铝的情况基本一致,4月份国际铜价也出现一定回落。当月伦交所三个月期铜最高价为10580美元/吨,最低价为9675美元/吨,收于9769.5美元/吨,环比回落605.5美元/吨。同期,上期所三个月期铜最高价为74990元/吨,最低价为72260元/吨,收于73180元/吨,环比回落120元/吨。综合来看,目前地缘政治与疫情反复的影响使得国内结构性问题突出,同时能源价格上涨,经济增长停滞现象明显,这在一定程度上也加大宏观调控的难度。但是也应注意到,在面临诸多挑战情况下,我国经济长期向好的基本面没有改变,尤其是近期有关部门进一步统筹疫情防控和物流畅通保供,加大助企纾困等各项政策力度,有利于稳定市场主体信心。我们相信,随着疫情得到有效控制和政策效应显现,企业预期有望逐步得到改善。

我们认为,近期有色金属景气指数预计有可能沿“正常”区间下沿运行。

附注:

1、有色金属产业先行合成指数(简称:先行指数)用于判断有色金属产业经济运行的近期变化趋势。该指数由以下7项指标构成:LMEX指数、M2、家电产量、汽车产量、商品房销售面积、有色金属产业固定资产月投资额、有色金属产品进口额。

2、有色金属产业一致合成指数(简称:一致指数)反映当前有色金属产业经济的运行状况。该指数由以下5项指标构成:十种有色金属产量、发电量、规模以上有色金属企业主营业务收入、规模以上有色金属企业利润总额、有色金属产品出口额。

3、有色金属产业滞后合成指数(简称:滞后指数)与一致指标一起主要用来监测经济变动的趋势,起到事后验证的作用。由以下3项指标构成:规模以上有色金属企业职工人数、规模以上有色金属企业产成品资金(期末占用额)、规模以上有色金属企业流动资产平均余额。

4、综合景气指数反映当前有色金属产业发展景气程度。景气灯号图把产业经济运行状态分为5个级别,“红灯”表示经济过热,“黄灯”表示经济偏热,“绿灯”表示经济运行正常,“浅蓝灯”表示经济偏冷,“蓝灯”表示经济过冷。对单项指标灯号赋予不同的权重,将其汇总而成的综合景气指数也同样由5个灯区显示。综合景气指数由12项指标构成,即先行指数和一致指数的构成指标。

5、编制指数所用各项指标均经过季节调整,已剔除季节因素。

6、每月都将对以前的月度景气指数进行修订。当时间序列加入最新的一个月的数据后,以往月度景气指数会或多或少地发生变化,这是模型自动修正的结果。

7、有色金属产业包括有色金属矿采选业和有色金属冶炼压延及加工业。为便于分析,编制有色金属产业景气指数时,暂未包括独立黄金企业的数据。

来源:中国有色金属报